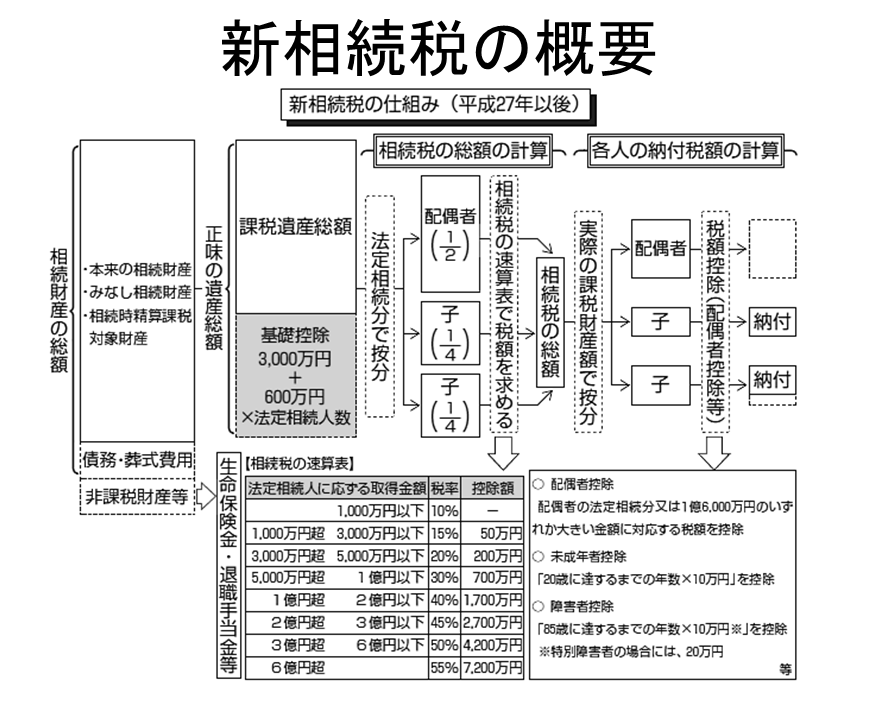

相続税の回は、まずは、この図から。

相続税対策の王道は、何といっても生前贈与である。

そもそも、上記の図の通り、原則として、相続税は、相続開始時に、被相続人が有している相続財産に応じて計算されることになる。

つまり、相続税は、被相続人の相続時における相続財産に比例して、増加する、という関係性を有している。

そして、生前贈与という行為は、正に、被相続人の相続時における相続財産を減らす行為であることから、生前贈与は、相続税の節税対策になるのである。

もちろん、これは、あくまでも、相続税という税金の側面に着目したことではあるが、生前贈与によって、民法相続上の特別受益等、相続争いの原因となる可能性もあることから、例え、相続税対策であったとしても、それ以前、争いの予防となるように配慮することは重要である。

ちなみに、相続税対策としての生前贈与において、ご留意頂きたいことは、被相続人が、相続人に対して行った、相続開始前3年以内の生前贈与の額は、相続税の計算上、相続財産としてみなされ、加算される点である。

つまり、被相続人が、相続人対して行った、相続開始前3年以内の生前贈与は、相続税対策としての効果を有さないことになる。

そのため、被相続人の生前の早い段階から、相続人に対しては、贈与を開始することが効果的と考えられる。

被相続人の相続開始直前における相続税対策に関して、よくある相談としては、被相続人がなくなりそうで、相続税がかかりそうだから、相続人である子に、相続開始前に、生前贈与を行いたい、という相談を受けることもあるが、残念ながら、相続開始前3年以内に、そのような贈与を実行しても、相続税の節税という観点からは、何らの効果も有さないことなるし、贈与の額によっては、贈与税を過大に納めるだけになる可能性もある。

生前贈与は、長期間であればあるほど、相続税節税効果は大きくなることを、よくご理解頂きたい。

もっと経営を改善したい!もっと成果を出したい! と思われている方への金平からのご提案 (ここをタッチ、または、クリックしてください!)

独立開業時に、十分な資金調達の実現をお手伝いするサービスはこちらをクリック!

スポンサードリンク

税理士・公認会計士

パートナー・コンサルタント

金平 剛

税理士・公認会計士 金平 剛 会計事務所

KANEHIRA ADVISORY SERVICE LLC

富山県富山市

〒939-8214

Tel : 0763-77-1357

Fax : 050-3730-0238

E-mail : kanehira@kanehira-tax.com

Blog : http://kanehira-tax.info/

Facebook : https://www.facebook.com/kanehira.tax

公式メールマガジン :

お問い合わせ

お気軽に、お問い合わせください