今回は、法人化のメリット・その1というお話。

これから、何度かに渡り、法人化することのメリットを説明したい。

法人化を検討されている方は、是非、参考にしていただきたい。

それで、その1だけど、経営者自らが給与所得者になれるということである。

では、給与所得者になれれば何がいいのか?

それは、給与所得控除を受けられるということである。

いいでしょうか。

そもそも、節税を目的とした法人化の場合に考えなければならないことは、個人事業の場合における所得税等(所得税、個人住民税、個人事業税)と、法人化した後の法人税等(法人税、法人住民税、法人事業税)と、経営者自身の個人の所得税(事業税はない)の合計額とを比較して、後者が、前者よりも小さくなることである。

ここで、法人化した場合、経営者自らは、法人から、役員報酬として、給与を貰うことになる。

つまり、法人においては、経営者に支給した役員報酬は、経費になるため、法人サイドでは役員報酬は節税効果を有することになる。

一方、経営者の個人サイドにおいては、当該役員報酬は、増税効果をもたらすわけだが、給与所得の計算方法に、今回のメリットとしている理由がある。

まず、個人事業の場合、所得は、事業所得となり、青色申告をしていて、しっかりとした帳簿を作成していれば、青色申告特別控除として、65万円の控除を受けられる。

つまり、例えば、利益は、1,000万円あったとして、当該控除65万円を採用できた場合、税金を計算する過程で、課税される所得を計算する時に、1,000万円 △ 65万円 = 935万円、といった感じで、65万円を控除できるのである。

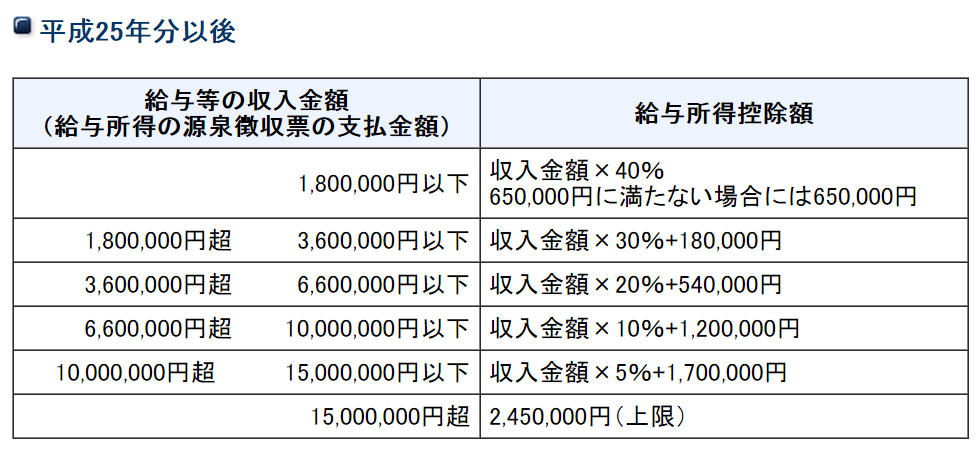

一方、役員報酬として、給与所得を得た場合の給与所得の計算方法は、給与収入 △ 給与所得控除 として計算さわれるわけだが、この給与所得控除は、青色申告特別控除65万円と同様に、課税される所得を減少させる効果があるため、節税効果を有するわけだが、その給与所得控除の計算は、税法で、一律に計算式が決められており、このようにされている。(国税庁HPより)

ここで、今回の例は、給与収入が、1,000万円を想定しているから、1,000万円の場合の給与所得控除を計算するが、答えは、170万円。

つまり、1,000万円の所得を、事業所得から給与所得に変更できただけで、170万円△65万円=105万円の控除が増加するということである。

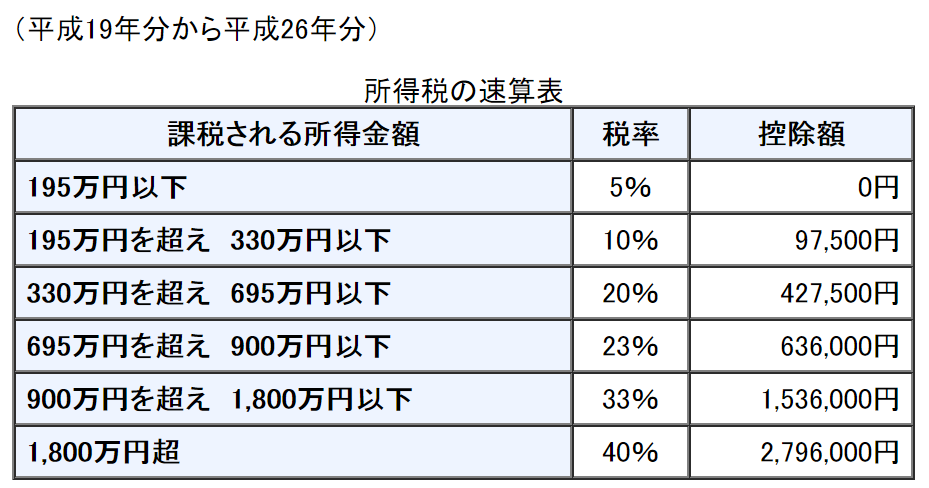

そして、仮に、課税所得に適用される税率が、個人住民税10%と所得税率23%の合計で33%だとすると、105万円 × 33% = 約35万円 節税になるということになる。

もちろん、事業所得から、給与所得に変更される金額や、控除増加部分が適用されたであろう適用税率が変更されることで、その節税効果は変動するが、今回の1,000万円のように、ある程度、移行できる金額があれば、明らかに、大きな節税効果を得られるということをお分かりいただけたと思う。

ちなみに、まだまだあるので、お楽しみに。

参考 所得税率 国税庁HPより

独立開業時に、十分な資金調達の実現をお手伝いするサービスはこちらをクリック!

スポンサードリンク

税理士・公認会計士

金平 剛

税理士・公認会計士 金平 剛 会計事務所

富山県富山市黒崎354番1ブランズ黒崎202

〒939-8214

Tel : 0763-77-1357

Fax : 050-3730-0238

E-mail : kanehira@kanehira-tax.com

Blog : http://kanehira-tax.info/

Facebook : https://www.facebook.com/kanehira.tax

公式メールマガジン :

お問い合わせ

お気軽に、お問い合わせください