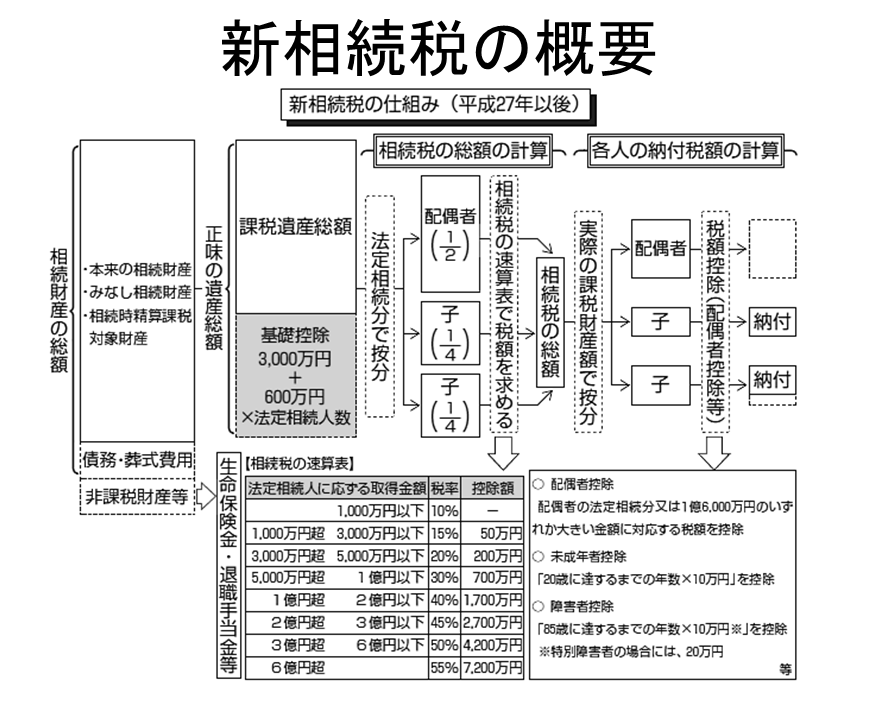

相続税の計算の回は、まずは、この図から。

今回は、この図の左から2番目の正味の遺産総額から基礎控除を控除して、課税遺産総額を計算するところの留意点について扱いたい。

ただ、図をみて頂いてお分かりの通り、このステップにおいては、相続税の基礎控除額の計算を理解することが重要になる。

そして、相続税の基礎控除額の計算方法は、図の中の通り、

3,000万円 + 600万円 × 法定相続人の数 = 相続税の基礎控除額

となる。

ちなみに、この基礎控除額は、平成27年以降開始の相続に関するものであり、それ以前の税制改正前は、

5,000万円 + 600万円 × 法定相続人の数

だった。

つまり、相続税法改正により平成27年以降の相続は、増税になったといわれる主な理由は、ここにあるのである。

なぜなら、基礎控除額というのは、課税される遺産総額を減少させる効果があるところ、基礎控除額が減少するということは、課税される遺産総額を増加させることと等しいからである。

なお、この計算における法定相続人の数は、原則として、民法上の法定相続人の意味を準用することから、民法上の相続を勉強することも、相続税を理解する上では重要なのである。

法定相続人、代襲相続に関する簡単な解説はこちらで。

ただし、相続税における法定相続人は、必ず、民法上の法定相続人になるわけではなく、例外がある。

それは、養子がいる場合である。

なぜなら、養子は、被相続人の法定相続人の地位を有することになるが、相続税における法定相続人の数の算定において、養子の数を制限しないと、養子を増やすことで、意図的に、相続税の基礎控除額を増加させ、相続税を減少させることを可能としてしまうからである。

そして、その制限の内容としては、

・実子がいる場合には、法定相続人として数える養子は1人まで

・実子がないい場合には、法定相続人として数える養子は2人まで

とされている。

養子がいるケースはあまりないかもしれないが、複数養子を設けられている方においては、ご留意頂きたいし、養子を多く設けても相続税の節税には、限度があることを、ご理解頂きたい。

また、法定相続人の中に、放棄をした者がいたとしても、その放棄がなかったものとして、基礎控除額は算定されることに留意が必要である。

もっと経営を改善したい!もっと成果を出したい! と思われている方への金平からのご提案 (ここをタッチ、または、クリックしてください!)

独立開業時に、十分な資金調達の実現をお手伝いするサービスはこちらをクリック!

スポンサードリンク

税理士・公認会計士

パートナー・コンサルタント

金平 剛

税理士・公認会計士 金平 剛 会計事務所

KANEHIRA ADVISORY SERVICE LLC

富山県富山市

〒939-8214

Tel : 0763-77-1357

Fax : 050-3730-0238

E-mail : kanehira@kanehira-tax.com

Blog : http://kanehira-tax.info/

Facebook : https://www.facebook.com/kanehira.tax

公式メールマガジン :

お問い合わせ

お気軽に、お問い合わせください