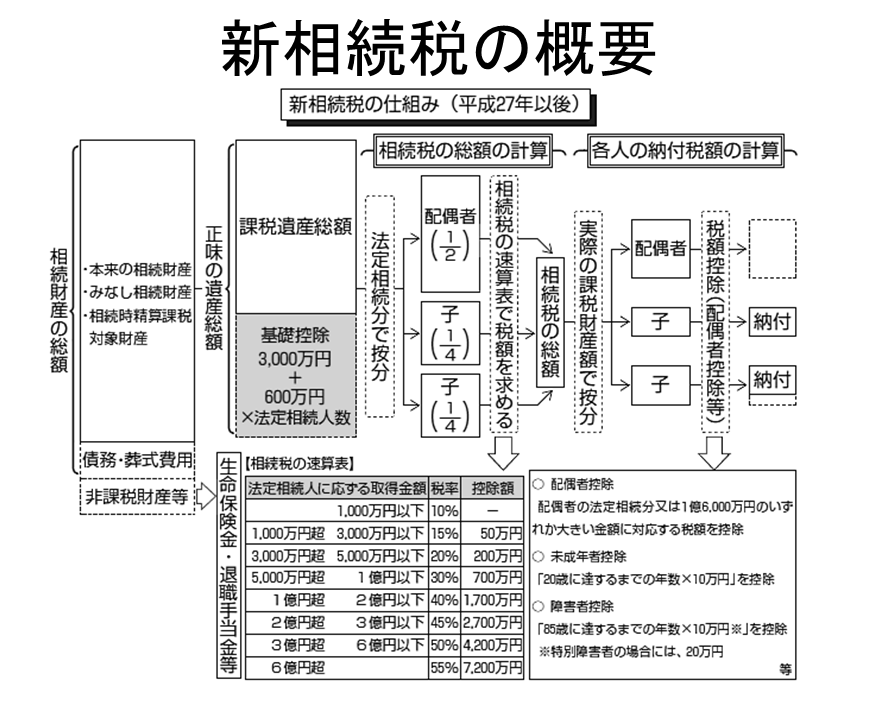

相続税の回は、まずは、この図から。

この図の一番左の一番下にある通り、相続税には、非課税となる相続財産があり、そのうちの一つが、生命保険の死亡保険金とされている。

そして、相続税法上、非課税とされる死亡保険金は、500万円 × 法定相続人の数 とされている。

つまり、例えば、法定相続人が、1名の場合には、500万円まで、2名の場合には、1,000万円まで、3名の場合には、1,500万円まで、4名の場合には、2,000万円まで、といった感じで、死亡保険金に対しては、相続税が課されないことになる。

ただ、死亡保険金に関する生命保険といっても何でもいいわけではなく、活用方法等には、留意するべき点がいくつかある。

まず、相続税が非課税となる死亡保険金に関する生命保険契約には、契約関係の条件がある。

つまり、生命保険契約者=被相続人、被保険者=被相続人、死亡保険金受取人=相続人、という契約関係にある死亡保険についてのみ、相続税が非課税になる。

つまり、各条件が、上記以外になると、各種課税関係が変化するし、その財産は、相続税の非課税財産にはならないことになるので、ご留意頂きたい。

次に、相続対策をする予定される被相続人の年齢や、相続開始まで期間によって、加入するべき保険の種類が異なると私は考える。

まず、被相続人が比較的、お若い場合には、終身死亡保険が好ましいと考える。

逆に、被相続人が、比較的、年齢が高い場合には、一時払い終身死亡保険が好ましいと考える。

ここで、両者に共通していることは、終身死亡保険、であることである。

つまりの保険の機能は、被保険者の相続まで永遠に継続するとする死亡保険であるというである。

なぜなら、相続対策であるところ、終身保険以外の、定期死亡保険や、養老死亡保険では、相続開始前に、保険の機能が切れてしまう可能性があるからである。

定期死亡保険は、契約上の期限が到来すると、更新も可能であるが、一定の年齢になると、更新ができなくなる恐れもあるし、また、養老保険は、満期があって、満期が到来すると、満期保険金が支払われて、契約自体消滅していまい、やはり、これらの保険種類では、相続開始時に、死亡保険金が受け取れないリスクが生じることになるためである。

したがって、相続税対策としての死亡保険金に関する生命保険は、必ず、終身死亡保険、ということを是非、ご理解頂きたい。

もっと経営を改善したい!もっと成果を出したい! と思われている方への金平からのご提案 (ここをタッチ、または、クリックしてください!)

独立開業時に、十分な資金調達の実現をお手伝いするサービスはこちらをクリック!

スポンサードリンク

税理士・公認会計士

パートナー・コンサルタント

金平 剛

税理士・公認会計士 金平 剛 会計事務所

KANEHIRA ADVISORY SERVICE LLC

富山県富山市

〒939-8214

Tel : 0763-77-1357

Fax : 050-3730-0238

E-mail : kanehira@kanehira-tax.com

Blog : http://kanehira-tax.info/

Facebook : https://www.facebook.com/kanehira.tax

公式メールマガジン :

お問い合わせ

お気軽に、お問い合わせください